И много подобных настроений на текущий момент в "деловой среде"? Насколько я понимаю, иногда (не всегда?) настроения и динамика фондового рынка (вниз) предвосхищает замедление в экономике.

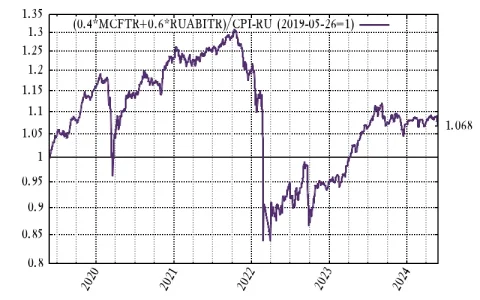

Я склонен в этом видеть индикатор не опережающий, а контрариевский - "послушай и сделай наоборот". Целевая аудитория, да и часть аналитиков из инвестдомов, еще не до конца отошли от шока, пережитого ими в 2022 г. Риск-аппетиты восстанавливаются медленно, хотя сейчас они все же выше, чем 2 года назад (на 2300 пунктах по IMOEX российских акций в рекомендациях не было, на 3450 они появились

P.S. Картинка из 2008 г. напоминает нам, как выглядят настроения на противоположном полюсе, когда риск-аппетиты бушуют.